止盈是交易中不可或缺的一环,尤其对于原油期货交易,由于市场具有巨大的不确定性和波动性,合理止盈有助于交易者保持盈利,避免损失扩大。然而,市场中的多数投资者都忽视了止盈的重要性,过于关注止损,导致有些盈利的交易被过快地或者错误地终止。因此,了解和掌握正确的止盈策略,对于每一位原油期货交易者来说是必须的。

固定价格止盈策略:这种策略是最直观、最常见的一种策略。交易者在交易前设定一个预期的止盈价格,一旦市场价格触及该价格,立即平仓取利。这种策略操作简单,但需具备较强的预测能力。

固定比例止盈策略:即预设一个固定的盈利比率,一旦投资收入达到这个比率,即平仓止盈。具有一定的风险控制能力,但在市场波动性大的情况下,可能会过早止盈。

技术指标止盈策略:根据某些技术指标,如MACD、RSI等,判断市场的可能转向,进行止盈。这需要交易者对技术分析有一定的了解和掌握。

跟踪止盈策略:交易者预设止盈点,并随着市场价格上涨,同步提高止盈点,待价格回落至止盈点时,进行平仓。这种方法有助于捕获更大的市场回报,但需要较高的操作技巧和经验。

为了进一步理解原油期货交易中的止盈策略,我们来看一个实战案例。假设某交易者在原油价格40美元的时候开始建仓,并设定了45美元的固定价格止盈,同时也设定了一个跟踪止盈点,比入仓价格高5美元。接下来,市场价格开始持续上涨。当价格到达45美元时,交易者并没有止盈,因为他设置了跟踪止盈点,于是他将止盈价格提高到50美元。价格继续上升到50美元后,交易者又再次提高止盈价格至55美元。然而,价格却在达到52美元后开始回落,最后回落至50美元,交易者于是平仓取利。通过使用跟踪止盈策略,交易者成功捕捉到了市场的上升趋势,而不是在原本预设的45美元处过早地止盈,从而实现了更大的利润。

市场交易中没有绝对的成功法则,每种止盈策略都有其利弊,应用时需考虑市场环境、自身交易策略,甚至是个人风险承受能力等多种因素。最关键的是,交易者需要有严格的交易纪律,切实执行预设的止盈策略,避免盲目跟风或贪婪。 只有这样,才能在原油期货市场中实现稳健的盈利。

美国原油早盘涨势不保,由于疑虑再度控制,需求反弹

价格在周二美国库存大幅减少后出现早盘上涨,但此一短暂涨势未能...(10 )人阅读时间:2024-05-17

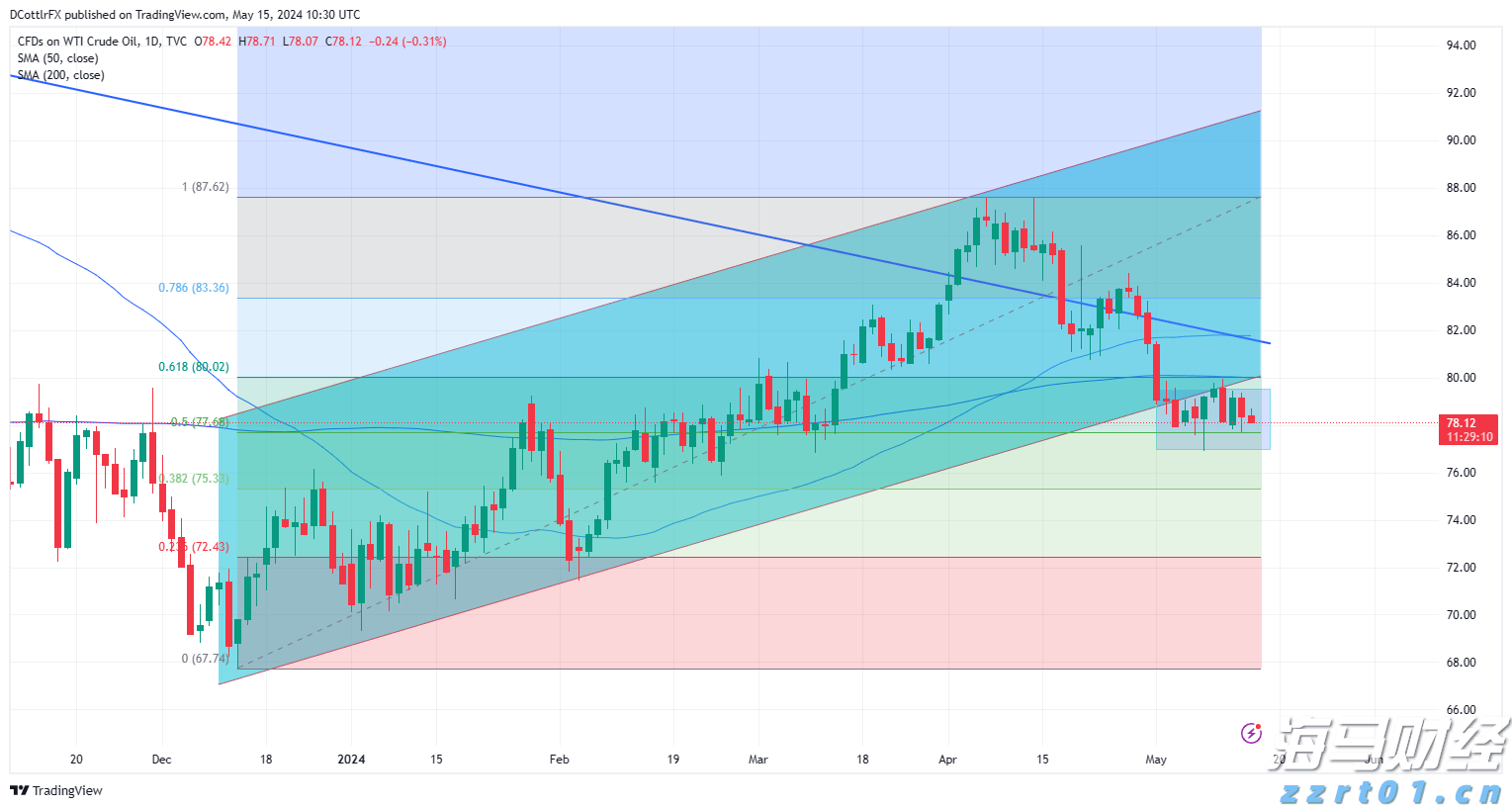

原油反弹,市场关注战略储备加仓,以及美国就业数据

美国原油基准价格已在其上涨趋势线处停止下跌。79美元水平仍然...(18 )人阅读时间:2024-05-04

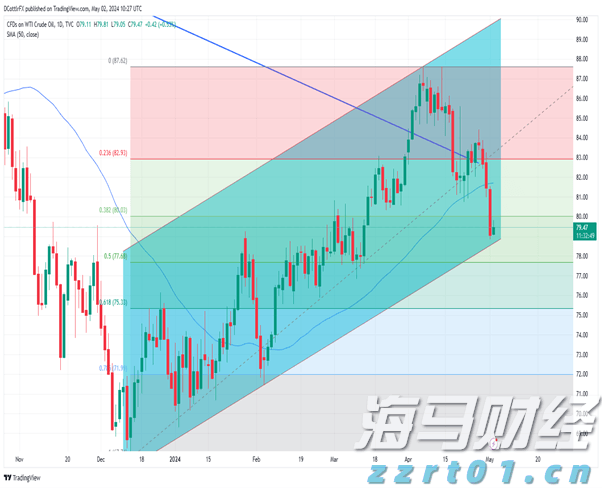

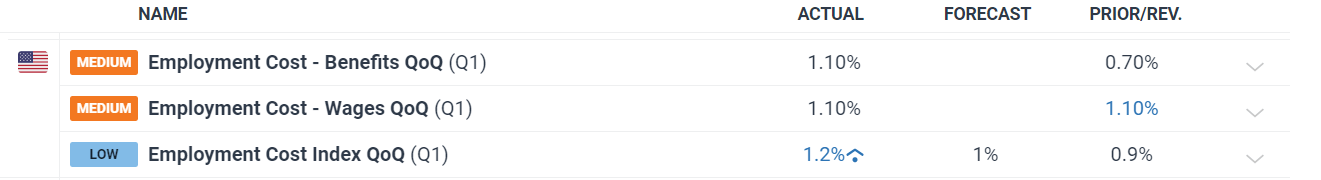

美国就业数据提振美元,美联储会议后油价下跌

突如其来的美国就业成本增加引发美元和"更高更长久&...(6 )人阅读时间:2024-05-02

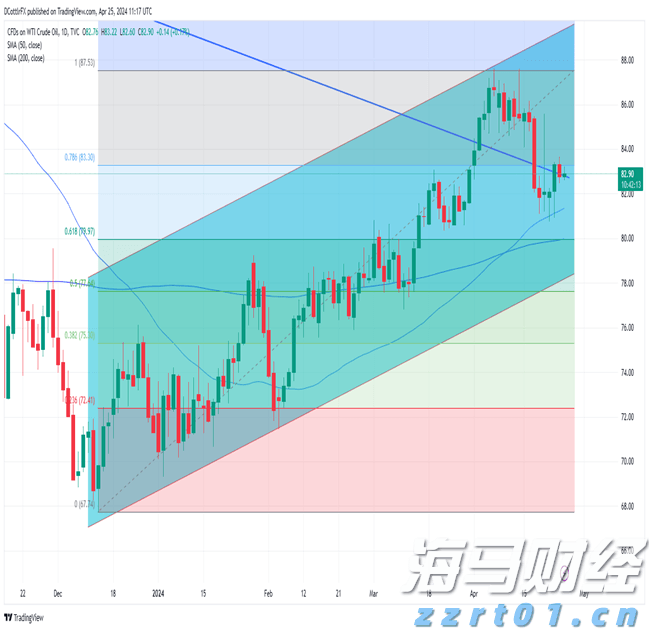

尽管存在美国需求疑虑,原油价格部分回吐跌幅

原油价格正小心翼翼地回升。需求疑虑与潜在的供应威胁达到平衡。...(10 )人阅读时间:2024-04-28