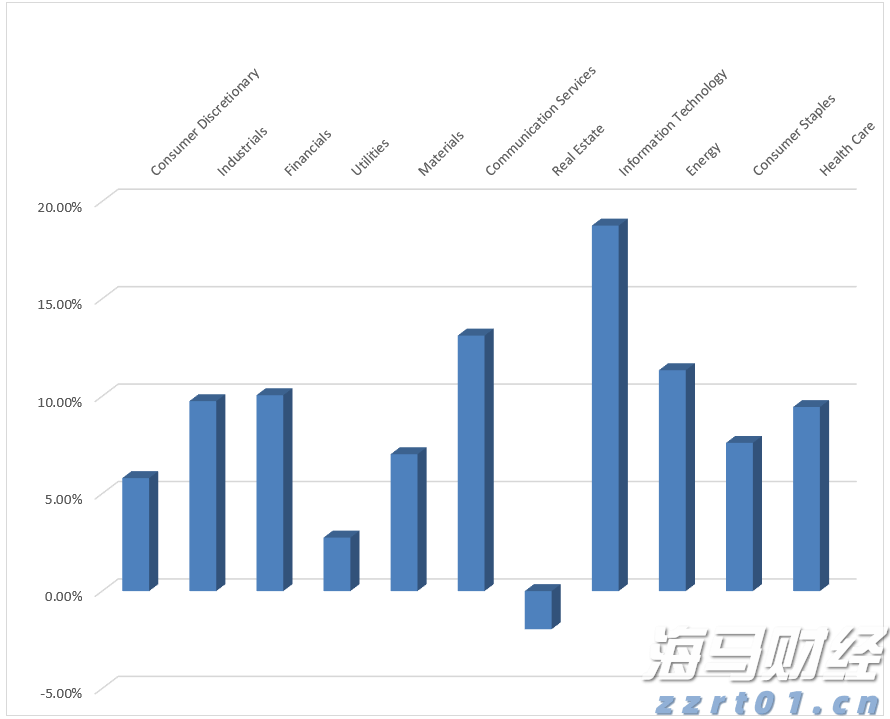

2024年第一季度,随着AI热潮升温,美国指数创下了历史新高,一小部分AI股票的股价飙升至令人眩晕的高度,但是增长并不仅限于你的“巨头”股票,大多数美国板块也有所增长。下面的图表显示了写作时(3月19日)为止S&P 500每个部门的广泛表现。唯一未能上涨的板块是房地产板块。

来源:Refinitiv Workspace的数据,由Richard Snow整理

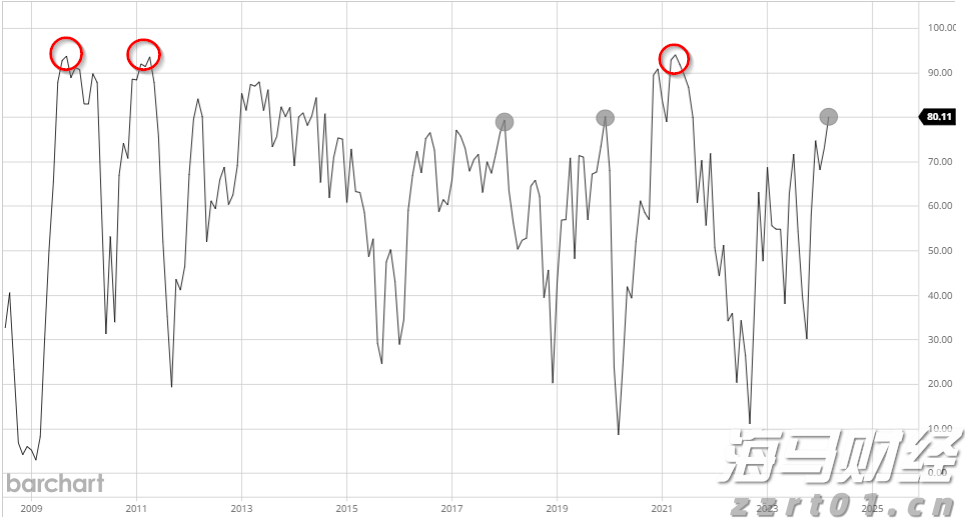

S&P 500的更大比例股票从第一季度的牛市中受益。超过80%的该指数的股票交易在他们各自的200天简单移动平均线之上。观察下面的图表,很明显,当股票回报丰厚时,好运的转变往往不会远离。之前在80%左右的转折点在图表中以灰色标出,而包容性更高的回报率超过90%的上涨也在后续瞬间出现了大幅下跌。

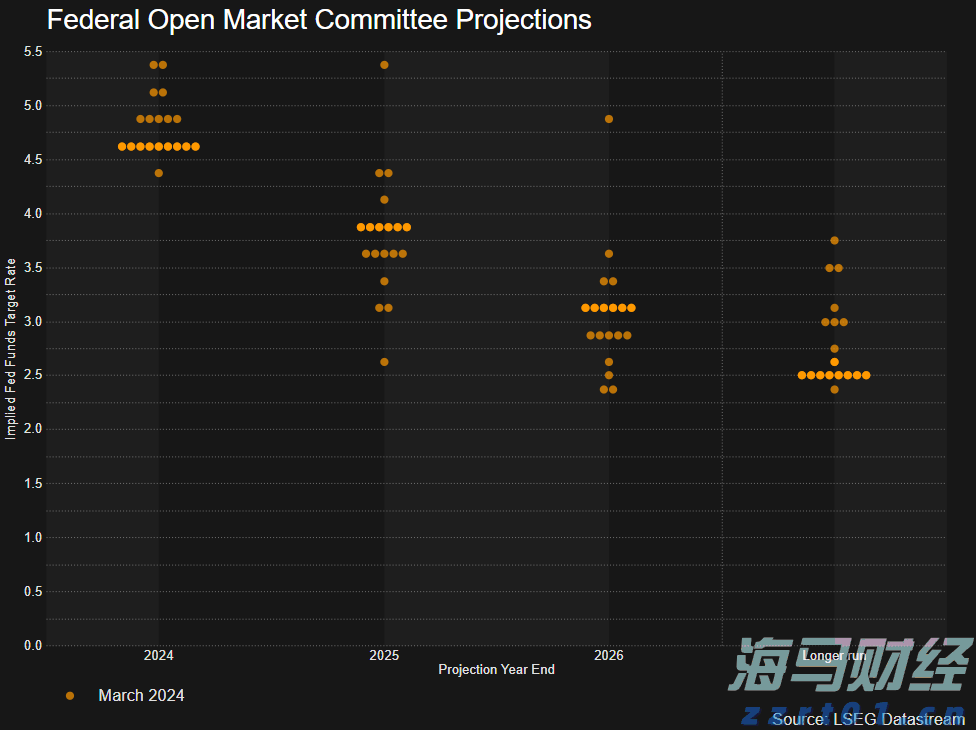

然而,市场和美联储都对今年晚些时候他们回调利率时引导经济实现软着陆持乐观态度,可能最早在六月,但鲁棒的数据支持七月基于目前的隐含概率。

来源:由Richard Snow准备的Barchart

美联储在三月举行会议,并提供了其对2024、2025、2026年以及“长期运行”的经济预测的更新版本。决策者们仍旧认为FOMC会在今年减少三次美联储基金利率,这样就将美联储基金利率维持在4.5%到4.75%之间。从概率平衡来看,这种观点似乎合理,但去年年底,市场曾预计可能会有七次减息。

更值得注意的是,美国对2024年的经济增长预期显著上调,从1.4%上调到2.1%,通胀预期也上调。这种向上的修订可能为美国利率的下行设定了一个门槛,因为人们预计“中性利率”可能已经上升。

来源:美联储,Refinitiv Workspace

强劲的经济和韧性的劳动力市场可能让美联储保持现有政策,而股票市场在AI热潮的推动下似乎对高利率无动于衷。只要劳动力市场避开急剧恶化,现状似乎将保持不变。消费者信心似乎受到广泛的就业保障的推动,这支持了健康水平的零售消费和消费。生成AI和大型语言模型的全球需求不太可能消退,相反,更有可能加速。美国芯片制造商可能会像第一季度一样在第二季度领先。

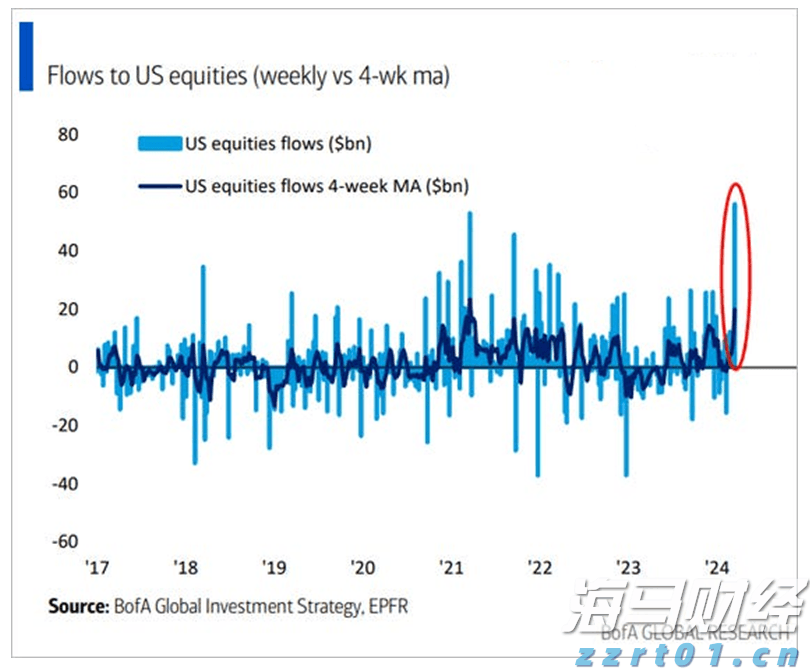

风险资产如股票的食欲已经加速,根据美洲银行的数据,3月13日那周有561亿美元涌入美国股票基金,打破了2021年3月创下的530亿美元的历史记录。在同一期间,科技基金创下了220亿美元的纪录,这并不奇怪。

来源:美洲银行

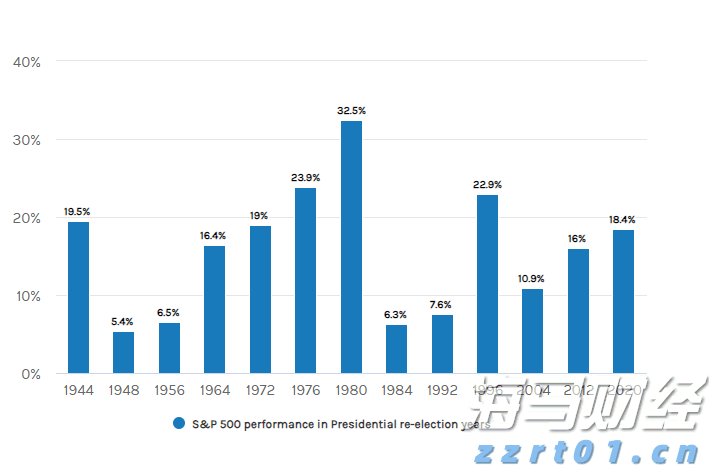

市场的本性是向前看,这使得股票从对第一次利率削减的期待中受益,即使这一改变有所延迟。此外,由于2024年是选举年,股票可能会在2024财年继续得到推动。

S&P 500在连任总统竞选的选举年里表现出色。自1944年以来,任何连任总统竞选的选举年都没有见过该基准指数的下跌 - 只有正面回报,有些年份表现非常出色。

来源:Strategas,彭博社

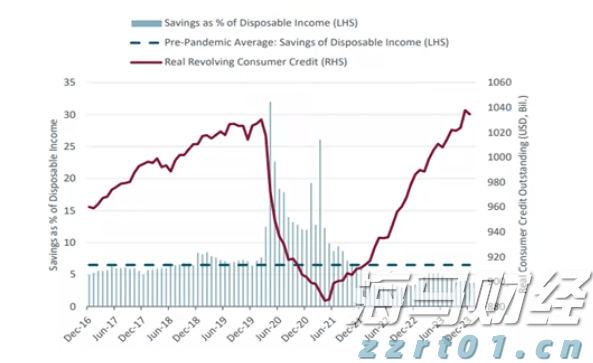

如前文所述,强劲的就业市场帮助推动美国经济,但消费者的储蓄情况已恶化。刺激性支票带来的储蓄已经抵消,但消费仍然保持高水平。这意味着消费是通过吸引高利率的信贷来融资的,这一模式由下面的个人信用卡数据所证实。

尽管调整后的信用消费水平仍低于2008年,但高息支付以及不断增加的余额占据了家庭预算。

储蓄作为可支配收入的一部分仍然低于疫情前的水平。美国家庭在2023年累计的信用卡债务超过了1万亿美元。理论上,高利率和更高的通货膨胀应导致消费减少,但就业严重下滑更可能影响消费者信心,并削减消费,这会影响公司利润,并减少招聘的需求。

来源:FY23年度报告的美联储数据

地缘政治是一个人们谈论已久的词,随着两场主要冲突的进行,新的冲突仍然存在可能。战争和经济制裁可能会对供应链产生巨大影响,并有可能影响风险偏好,这可能会对美国和全球股市产生压力。对股市看涨的另一个可能的挑战是,随着第一季度末能源价格上涨和今年美国出现高于预期的通胀数据,通胀可能会显现出来。

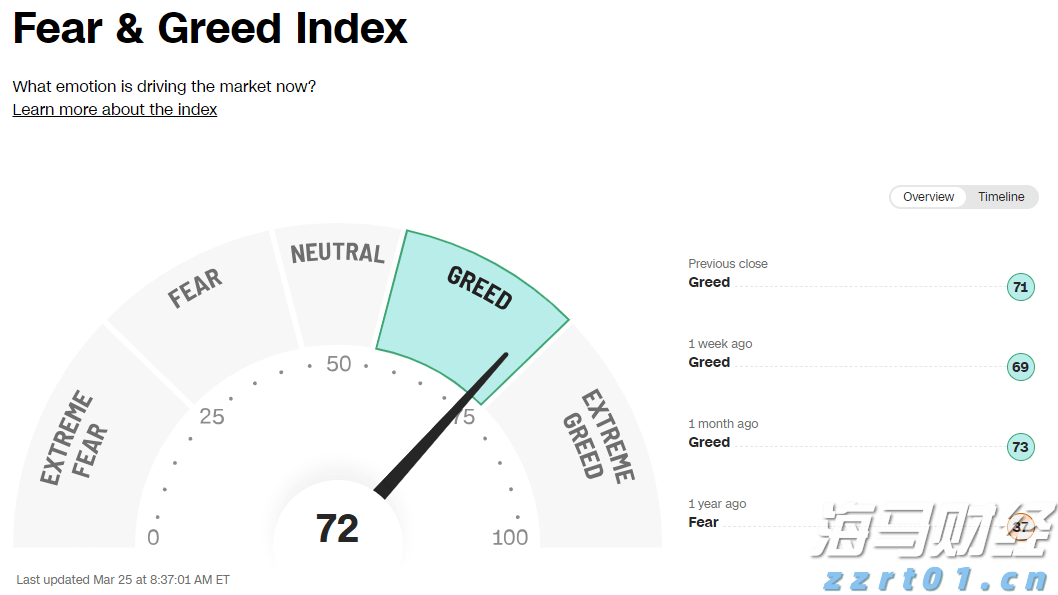

最后,逆向指标如CNN的恐惧和贪婪指数一直保持在极端水平(贪婪)。在过去的一些案例中,当市场受到贪婪或FOMO的驱动时,转折点最终会显现出来。最近,这个指数一直保持在高位,而S&P 500继续无所顾忌的上涨。

来源:CNN Business

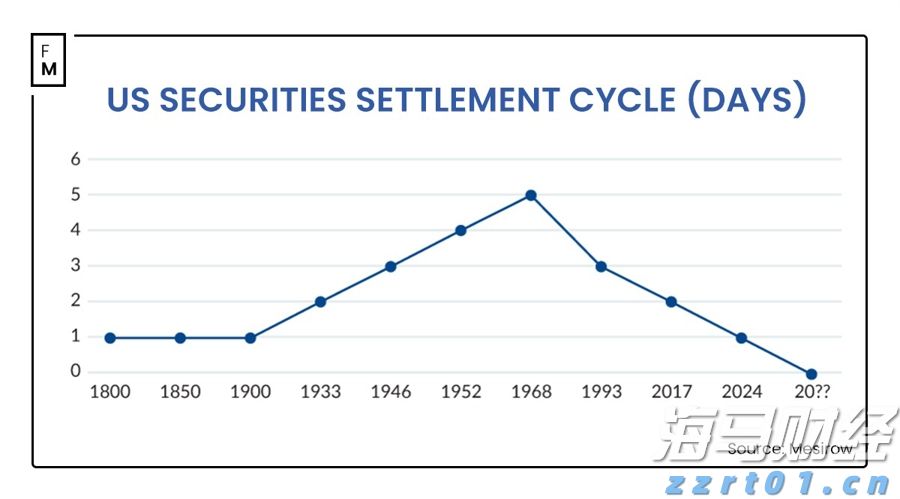

美国股票T+1清算逼近:为何自动化外汇流程成为管理风险的关键

美国即将采取T+1证券结算制度仅剩几周时间,市场参与者应仔细...(2 )人阅读时间:2024-05-08

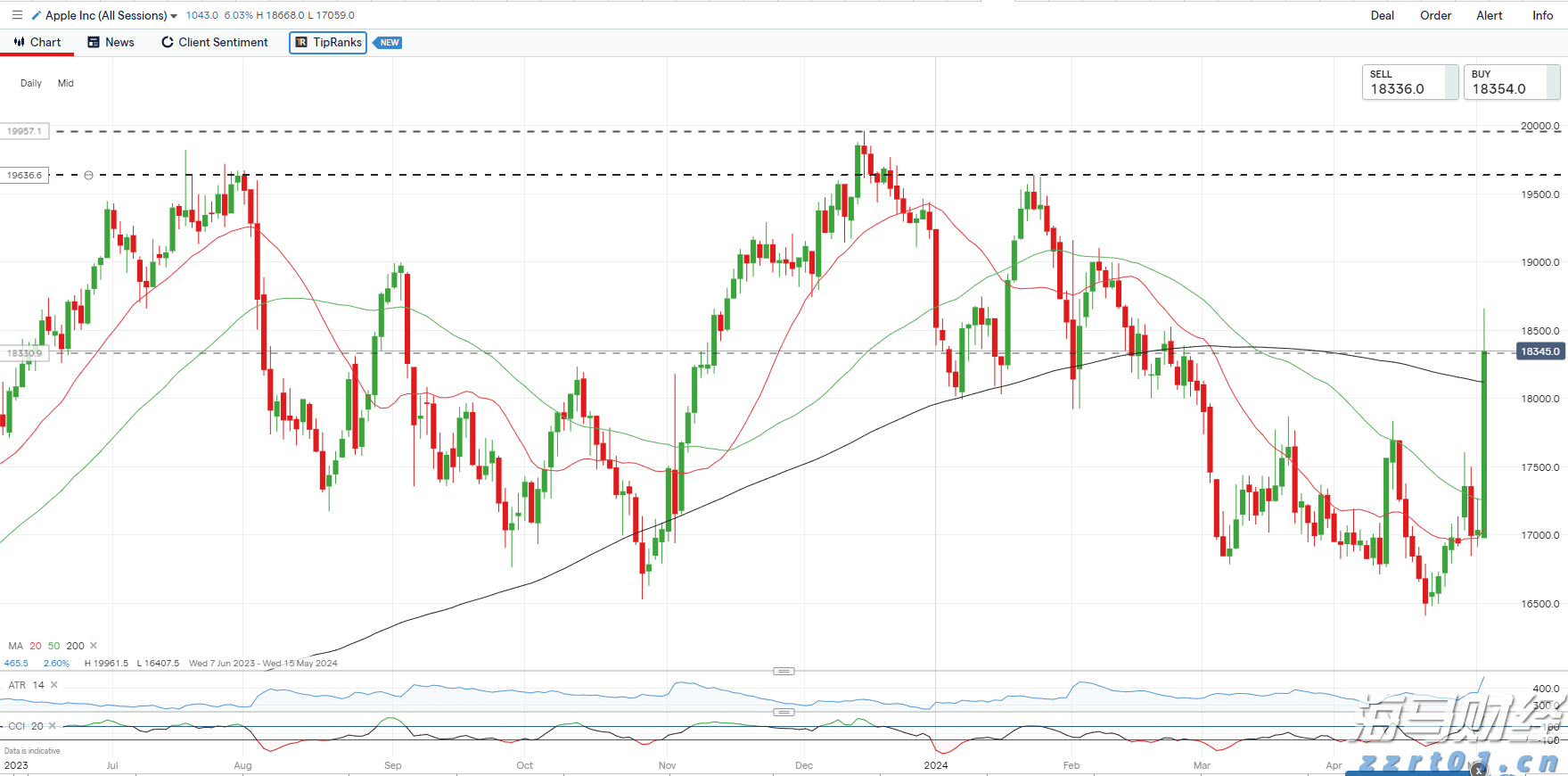

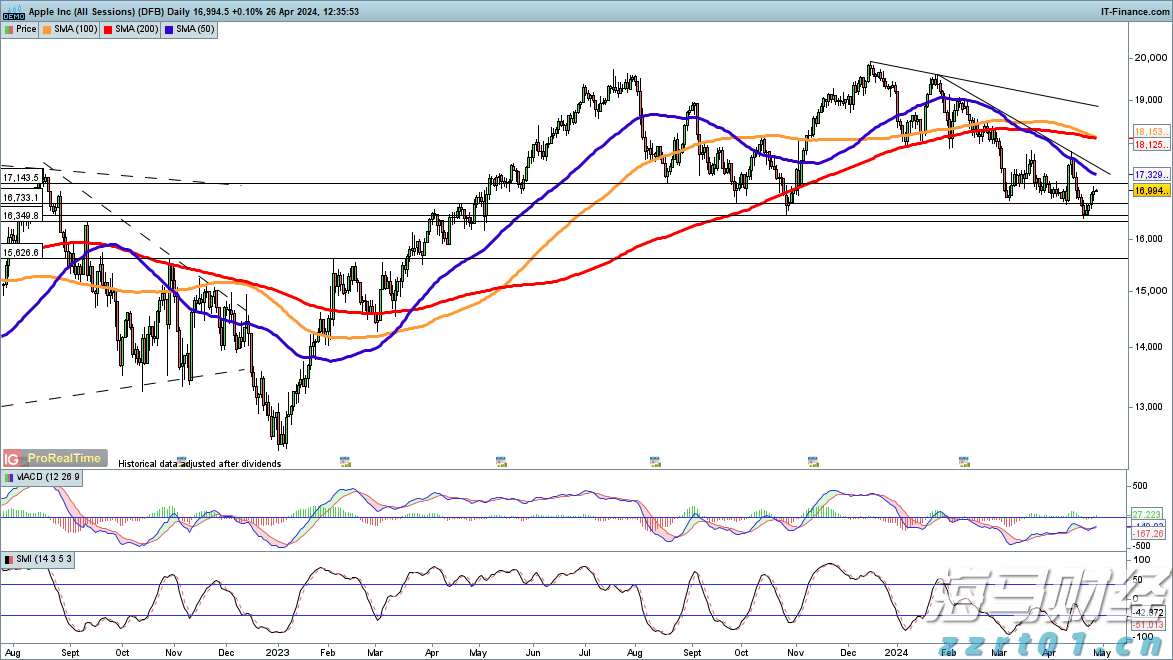

市场更新 - 苹果股价飙升,黄金步履蹒跚,美元和VIX下滑,

苹果公司在美国非农业就业人数公告前引领风险情绪。日元在干预后...(6 )人阅读时间:2024-05-04

即将到来的第二季度财报能否为苹果股票带来急需的提振?

苹果预计在本财年第二季度(Q2)报告每股收益1.50美元,营...(4 )人阅读时间:2024-05-01

联邦存款保险公司估计,共和第一银行失败将导致667亿美元的损

美国监管机构已接管国共和第一控股,即现已破产的共和第一银行的...(4 )人阅读时间:2024-04-30